こんにちは、個人投資家8年目のおつな( @by0027 )です。

先日、モーニングスターが主催するイベント「投信EXPO2020」のライブ配信を視聴しました。今回はそこで覚えたことを備忘録として残していこうと思います。

この内容と資料はモーニングスターのYouTubeチャンネルでも視聴することができます。

≫【投信EXPO2020】ポストコロナはこれまでの資産運用法を再考する モーニングスター朝倉智也

モーニングスターは投資信託の格付け会社です。ひとつのファンドや商品だけを勧めることなく中立的な立ち位置でコメントをくれる信頼のおける企業です。

ポストコロナはこれまでの資産運用法を再考する

まず最初にお聞きしたのは、モーニングスター代表の朝倉智也さんの基調講演。

内容は次のようなものでした。

- 依然として不確実性の高いポストコロナの世界経済とマーケット

- ポストコロナは主役交代が起こる

- ポストコロナの資産運用の考え方

全部で3つのパートで構成された内容となっていました。

世界経済とマーケット

はじめに現在の市況の説明を。

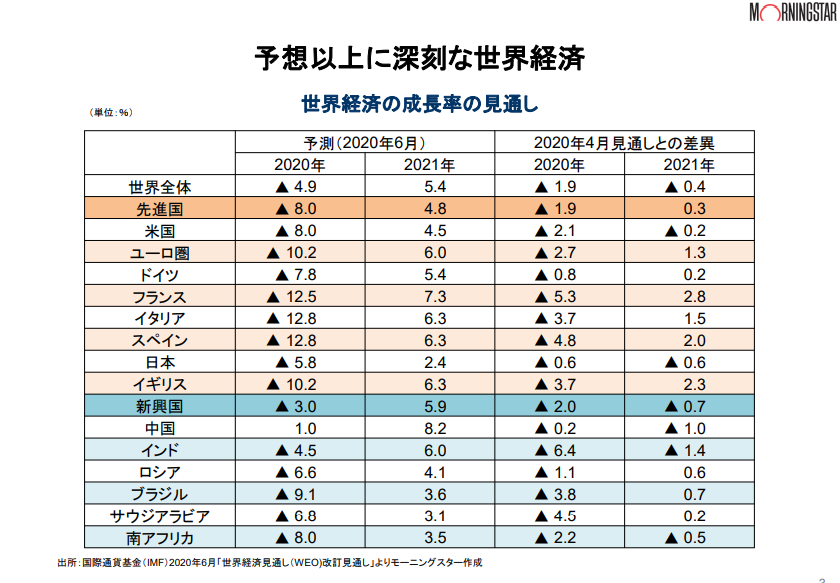

上記は国際通貨基金(IMF)が発表したデータを基に、モーニングスター社が作成した世界経済成長率の見通しを2020年4月と2020年6月(予測)で比較したものです。

この資料によると、2か月の間に世界経済の見通しが全体的に悪化していることがわかります。

また、マイナス幅は新興国よりも先進国の方が大きい。

ほとんどの国がマイナス成長となっていますが、その中でプラス予測されているのは中国唯一。

これらをまとめるとこんな感じです。

- 世界経済はわずか2か月の間でかなり悪化した

- 新興国よりも先進国の下げ幅が大きい

- 米国以上にヨーロッパの方が厳しい

- 唯一のプラス成長予測は中国

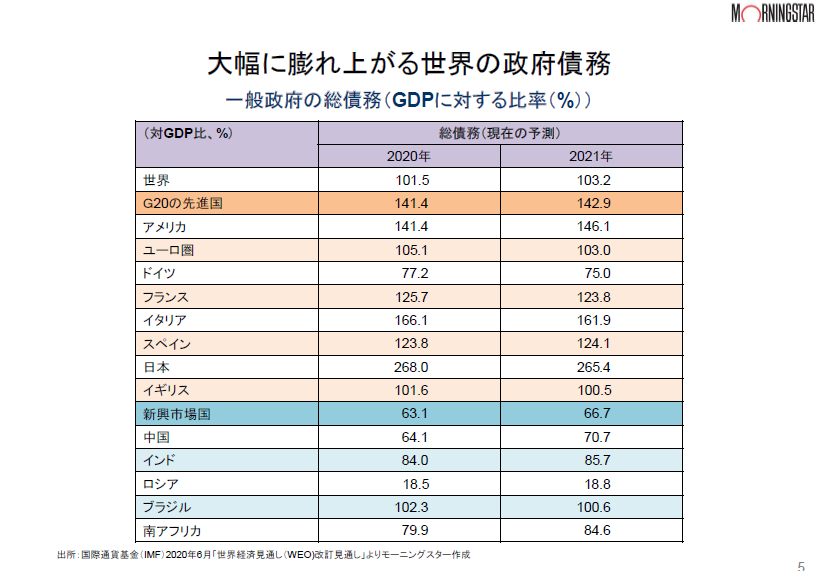

こちらはGDPに対する総債務比率です。

一部を抜粋します。

- G20の先進国:141.4%

- 新興市場国:63.1%

- 日本:268.0%

この数字はGDPに対して国の借金はどれだけあるか、といった比率になります。日本はGDPに対して約2.6倍(268%)の借金があり、世界トップの借金大国ということです。

1992年1月~2020年2月までの主要国(米国、フランス、ドイツ、英国、日本)の10年国債利回りのグラフです。

この約30年の間で主要国国債の利回りは年々下がり、多くの国が0に近い数字となっています。フランス、ドイツにおいてはマイナスの利回りです。

マイナスの利回りってかなり異常だし、どういうこと?と思ったので調べてみました。「利回りがマイナスの債券が増えている背景と、その意味について教えてください。- nam@bow」こちらの記事がわかりやすかったのでよければどうぞ。

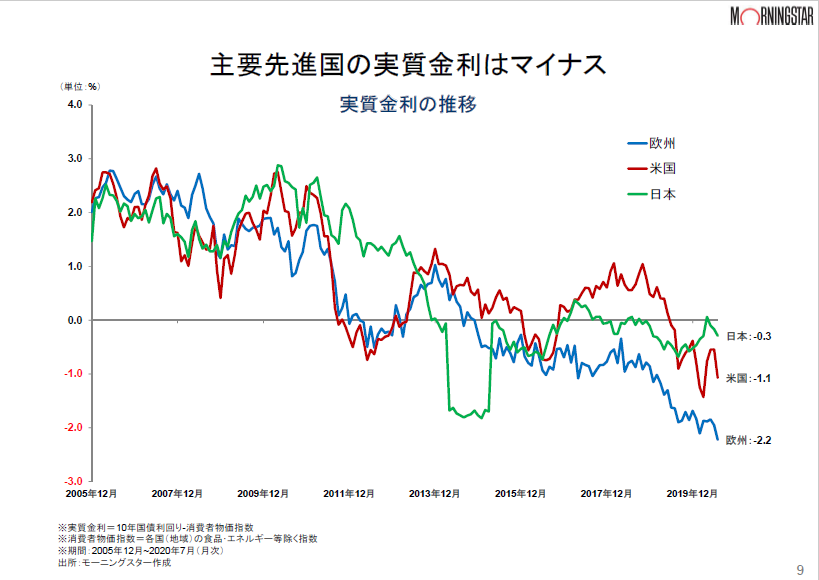

こちらは主要先進国(米国、欧州、日本)の2005年12月から2020年7月までの実質金利の推移です。実質金利の計算式は10年国債利回りから消費者物価指数(各国の食品・エネルギーを除く)を引いたものになります。

10年物国債を購入して金利を得ても物価が上昇しているため実質お金は増えていないよね、といった悲しい現実です。

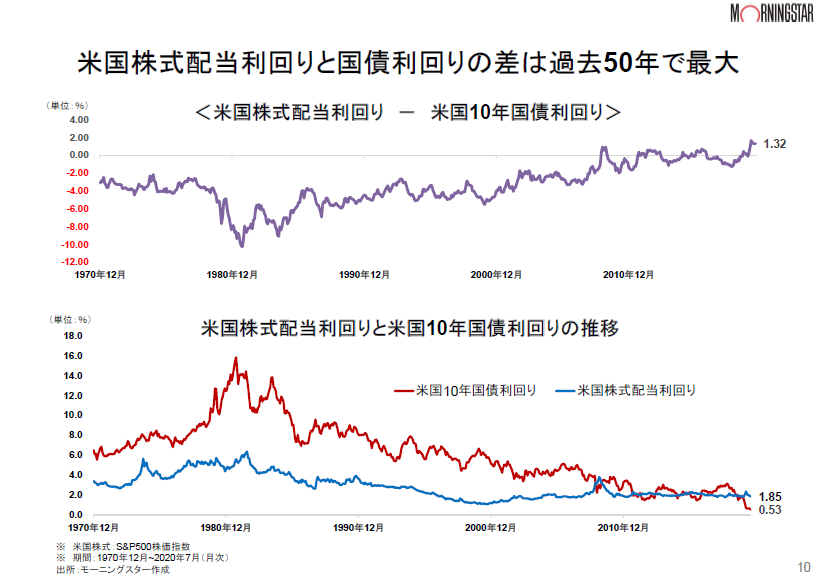

(上段)米国株式配当利回りから米国10年国債利回りを引いたグラフです。

こちらの数値が過去50年で最も高くなっています。

これは、配当のある株を買うのと10年物国債どっちを買うのがいいのか?といったことを示すグラフです。下段のグラフを見ると、過去は10年物国債の方が高い水準にありましたが、2010年あたりから反転し、株を買った方が儲かりやすいということを表しています。

国債を買ってももうあまり儲からないんですね。私は投信で国債を買っているので、ポートフォリオを見直す必要がありそうです。(発覚)

ポストコロナは主役交代が起こる

まずはこちらの資料をご覧ください。

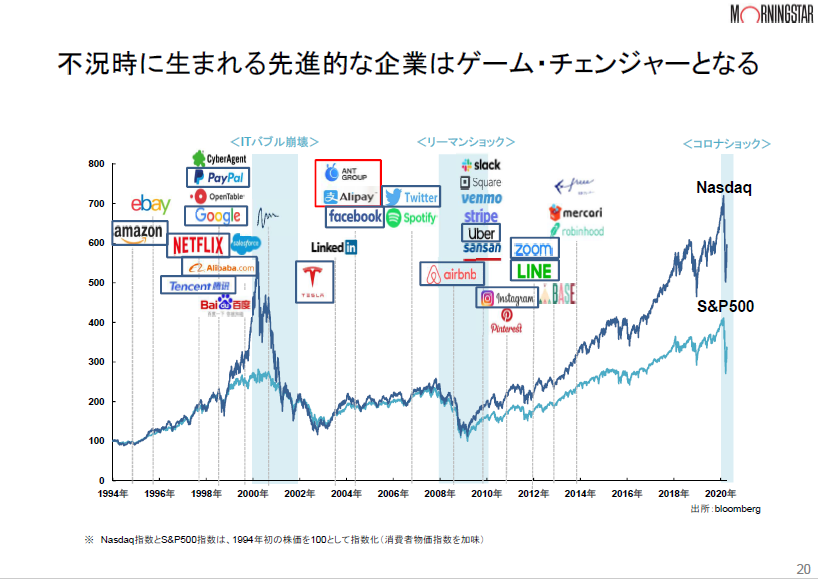

こちらは1994年から現在までの主要な世界経済の出来事と、代表的な企業一覧です。

このように世界的な不況が起こったあと、その後の時代を牽引する代表的な企業が生まれることがあります。そしてこの時に、これまで上位にいたメインプレーヤーが入れ替わることがあります。

こちらが1980年から10年ごとに世界経済を牽引した企業一覧です。

- 1980年代<日本企業>

- 1990年代<IT関連>

- 2000年代<エネルギー・コモディティ>

- 2010年代<GAFA+M>

このように10年ごとにその時代を牽引する主要プレイヤーは変わっています。

ポストコロナの資産運用の考え方

上記のとおり、10年毎に主要プレイヤーは異なります。今は、もしかしたらその変革期なのかもしれません。

朝倉さんがおっしゃっていた言葉が胸に響きます。

今勝っている勝ち馬を狙うのもいいですが、勝ち馬には乗り遅れないように。

ゲームチェンジに備えを。

ダーウィンの進化論を忘れずに。

” 最も強い者が生き残るのではなく、

最も賢い者が生き延びるのでもない。

唯一生き残ることが出来るのは、変化できる者である。“

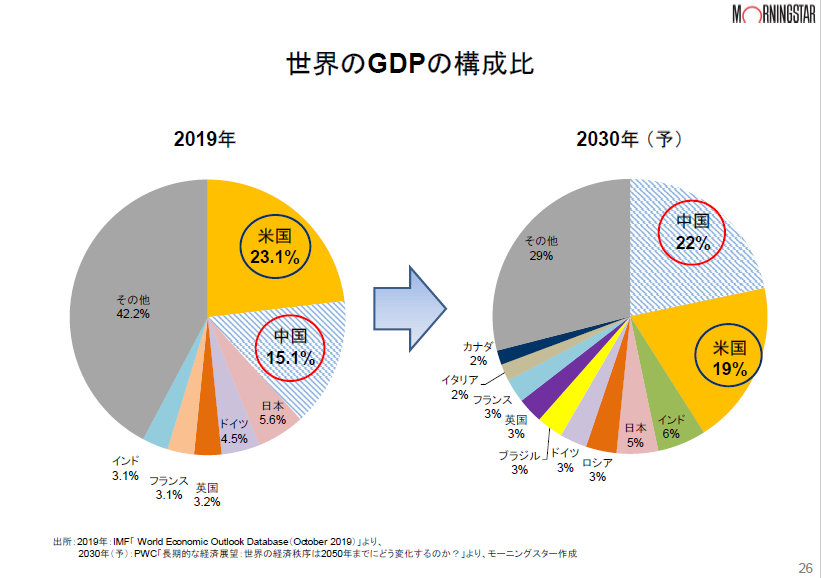

次のスライドは世界のGDP構成比を2019年と2030年(予測)で並べたものです。

こちらはIMFとPwCが発表するデータに基づいてモーニングスター社が作成したグラフです。

2030年には中国のGDPはアメリカを抜き、世界トップになると予測されています。そしてこんな資料も紹介いただきました。

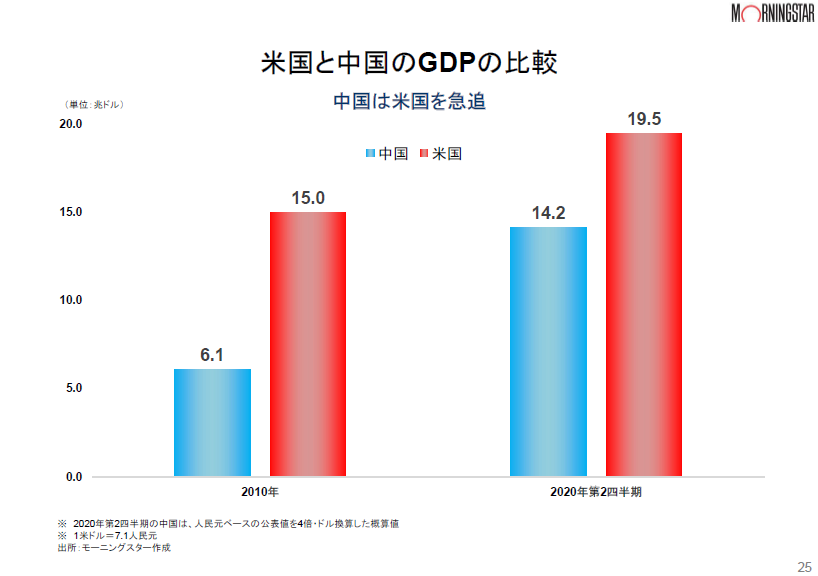

2010年時点では米国と中国のGDPの差は8.9だったところ、2020年第2四半期では5.3にまで縮んでいます。このスピード感を見ると中国が米国を抜くのは2030年よりももっと早い時期かもしれません。

中国が急成長している理由は、約14億人という人口とテクノロジー技術の進展。

もう少し詳しく説明すると、この人口14億人の内、約7億人はアリペイといった電子決済を日常的に利用してること。約7億人という規模の電子決済データ(ビッグデータ)が毎日生まれていることを意味します。それはAIやテクノロジー技術が進展する環境が整っているということでもあります。

最近では米国がTikTokを禁止したというニュースが流れていますが、これは米国が中国のテクノロジー技術の進化を恐れているからです。

そのため、中国のGDPが米国のGDPを抜くのは時間の問題です。

これらの事実を受け止め、私たち個人投資家はどうすればよいのでしょうか。

朝倉社長はこのような提示をされていました。

ポストコロナの資産運用の考え方としては次のとおり。

- バリュエーションの高い米国株式の比率を抑えて、中国を中心とした新興国株式への比率の拡大を検討する。

- 期待収益率の大幅な低下により、ポートフォリオ全体の債権比率は抑え、かつ債権は国債に加えて投資適格社債等を組み入れる。

- 10年以上続く米ドル高の修正と、米実質金利の継続した低下に備えて「金(為替ヘッジあり)」を組み入れる。

自分の資産を守れるのは自分自身です。

投資ファンドはお金の運用をしてくれますが、どのファンド会社のどの商品を選ぶかによって運用パフォーマンスやその後の資産の大きさはうんと変わります。

投資家のスタイルは人によってそれぞれ異なるため、まずは自分自身を知り、自分で資産のポートフォリオを組めるようになることが最善だと話されていました。

- 投資目標

- 投資期間

- リスク許容度

- 資産

- キャッシュフロー

これらの項目を明確に自分で設定・把握する必要があります。

投資ファンドの情報や選び方についてはモーニングスターの公式ホームページやTwitterがとても参考になるので、よろしければ覗いてみてください。

私も早速Twitter、モーニングスター(@morningstarjp)と代表の朝倉さん(@tomoyaasakura)をフォローしました!

個人投資家にとってほんとうに必要で有益な情報を教えてくれるため、本当に頼りになります。これからもついていきます!

今回は以上になります。

さいごまでお読みいただきありがとうございました!

さて、私はこれから投資信託のポートフォリオを組みなおす必要があります。